劳务费被查!这种情况好多企业都有,不想被罚,建议尽快自查!

|

劳务费支出,在公司经营中非常常见,但是如果处理不当,很容易产生一些涉税风险。今天就借一个稽查案例,给大家聊一下劳务费相关的涉税问题。 据连税稽罚[2022]6号,江苏某新材料有限公司2020至2021年度在账上列支了108400元的劳务费,但是这些劳务费并没有取得发票,也没有代扣代缴个税。 税务局检查后认定,这些劳务费属于未按规定取得合法凭证列支相关费用,不得在企业所得税税前扣除,需进行调增相关年度的应纳税所得额。 但由于企业两个年度均处于亏损状态,且调减亏损后,仍处于亏损状态,所以并未涉及企业所得税补缴,只做了调减亏损处理。具体如下:

不过,所涉及的个人所得税就没有这么“幸运”了。2020年至2022年3月,该公司共支付给7人次劳务费合计113200元,未代扣代缴个税合计12720元,违反了个人所得税法相关规定,被税务局依据征管法等规定,处以应扣未扣个税税款50%罚款,共计6360元。同时,未代扣代缴的个税税款,需要在限期内进行不扣补缴。 注:征管法第六十九条规定,扣缴义务人应扣未扣税款的,税务机关向纳税人追缴税款,并对扣缴义务人处以应扣未扣税款50%-3倍的罚款。 以上案例,只是展现了劳务费未取得合法凭证及未代扣代缴个税相关的涉税风险。在实务中,劳务费的涉税风险远不止于此,很多企业都有相关的涉税风险存在,不想被罚,建议尽快对照自查。

在这里,我们顺便给大家梳理一下劳务费的常见误区: 1、支付给自然人的劳务报酬,不需要发票,就能税前扣除。 上述案例已经很明白的解释了,没有发票就税前扣除,真的会被查的。一般情况下,劳务报酬需要取得发票才能进行税前扣除的,但是如果支付给自然人的劳务报酬没有超过500元,可以用符合条件的收款凭证税前扣除的。 如果没有发票怎么办?可以让对方去税务局**,或者和对方签订一个包税价格,然后企业以个人的名义去代开。除此之外,实务中还有委托代征或借助平台等操作方式,但需格外注意风险。 另外需要提醒大家注意,现在劳务费在代开环节税务局已经不进行个税的征收了,变为由支付人依法扣缴。 2、支付给自然人的劳务报酬,预扣个税的时候,只需要将金额乘以20%就行。 劳务报酬所得,是以每次的收入额作为预扣预缴应纳税所得额计算预扣预缴税额的。其中收入额是以收入减除费用的余额,减除费用是指:每次不超4000直接减除800元,超过4000,按收入乘以20%计算。

也就是说,支付给自然人劳务报酬,需要先计算收入额,然后再依据相关预扣率计算扣缴个税。 另外,正常情况下支付劳务报酬扣除个税,是按不含税价格计算的。比如支付给某师傅10300元劳务费,假设增值税税率为3%,需要先算出不含税收入=10300/1.03=10000元,代扣个税=10000*(1-20%)*20%=1600元。 3、单次支付给自然人劳务报酬不超过500元,或者不超过800元,不需要申报个税。 缴纳个税和申报个税是两个概念,0申报不代表不需要申报。即便是支付给自然人劳务报酬不需要预扣预缴个税,也需要按规定进行申报的。 另外,劳务报酬所得中的每次收入指的是:属于一次性收入的,取得收入为一次,属于同一项目连续性收入的,以一个月的收入为一次。这个地方,很多人也容易弄错。 最后,上述内容仅供大家参考和学习之用,不作为实际操作依据,如有不足,欢迎斧正。更多企业涉税风险及规避内容,可以看下专栏: |

- 上一篇

增值税发票备注栏,变了!这是最新最全的填写方式和注意要点!

像运输服务、建筑服务、差额征税开票、销售预付卡等10种情形,购买方则因为备注栏填写不规范,增值税发票备注栏的填写,每种特定业务全电发票的样式不一样,而且这类特定业务必须填写相关信息,比如你想开建筑服务的全电发票,在开票页面建筑服务的发生地和建筑项目名称都属于必填项,全电发票直接将起运地、到达地等之前需要在备注栏填写的信息,大家不要小看这一些发票备注栏信息的变化,

- 下一篇

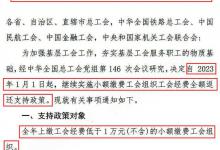

全额返还!符合条件的企业可以享受!2023年开始,期限暂定两年!

根据《中华全国总工会办公厅关于实施小额缴费工会组织工会经费全额返还支持政策的通知》(厅字〔2022〕47号),对于全年上缴工会经费低于1万元(不含)的小额缴费工会组织,来规定工会经费返还的具体操作事宜。符合条件的企业申请返还上缴的工会经费,以及附上上缴工会经费银行回单。上级工会返还的工会经费是给企业工会的,建立工会组织的企业每月按全部职工工资总额2%向工会拨付经费,

相关文章

- 2025年,6大税务工作重点曝光!传递了哪些关键信号?

- 个税,将有新变化!税务总局明确:一部重要的税收规章,即将出台

- 2025年度个税专项附加扣除确认开始!这是最新最全的操作指南!

- 含泪补税3000多块!提醒大家注意:个税扣除,务必不能马虎!

- 个税抵扣新规!每年最高12000元!2024年起执行!

- 买房能省钱了!税务总局:12月1日起,降低契税!能申请退税吗?

- 火车票电子发票报销通知!含最新开票、换开流程,直接转给员工!

- 工资没变,个税却突然大幅增加,咋回事?今天统一给大家回复!

- 个税,又有新动向!国家新宣布:加大个人所得税抵扣力度!

- 火车票报销,变了!4个注意要点,企业和会计应格外注意!

- 注意!这样的首套房贷款,不能抵扣个税!不然要补税,还有滞纳金

- 个人银行账户进账超5万,会被税务局严查?这才是真实情况!