企业收到的违约金涉税问题,及相关处理

|

企业平常在签订合同时经常会约定违约条款,约定双方不能按合同约定履行相应的义务,需要支付一定数额的违约金。那么不管是销售方,还是购买方企业收到对方支付的违约金应该如何让交税呢?

根据《增值税暂行条例》相关规定,违约金属于价外费用的范畴,需要缴纳增值税。具体实务中,操作起来就比较复杂,主要有以下几种情况: ① 合同未履行,一方因违约而支付的违约金 合同未实际履行,根据合同约定条款,买卖双方,一方违约向另一方支付的违约金,根据《增值税暂行条例》和《增值税暂行条例实施细则》相关规定,双方之间既没有销售货物也没有发生应税服务,不属于增值税的征税范围,收取的违约金无需缴纳增值税。 ② 合同已经履行,购买方支付的违约金 合同已经履行,由于购买方未能如约履行相应的义务而支付的违约金,销售方收到违约金是与销售活动相关的,应该缴纳增值税。

③ 合同已经履行,销售方支付的违约金 合同已经履行,销售方因质量不符合规定或则延期交货等原因而支付给购买方的违约金,购买方不需缴纳增值税。因为购买方作为货物或则服务的接收方,并未发生销售商品,提供服务等经营行为(注意销售商品,提供服务的一方才是经营行为的主体)。 综上所述,需要缴纳增值税的违约金,需要满足满足两点,一是合同已经履行,二是购买方违约,向销售方支付违约金。

企业所得税方面,对收入总额的规定为企业发生的货币形式和非货币形式的各种来源的收入都需要缴纳企业所得税。而违约金收入,不管合同是否履行,不管哪一方违约,都属于其他收入的范畴,都需要缴纳企业所得税。

对于支付违约金的一方,其违约金费用是基于双方合同的约定,并不是违反国家法律法规,是可以进行所得税税前扣除的。 举个例子: 甲公司2020年6月5日销售一批原材料给乙公司,当日发货,乙公司验收入库,双方约定合同约定,乙公司应在6月31日之前支付货款100万(不含税),如果未在6月31日之前支付,则需要每月多付1万元的违约金,乙公司由于资金周转问题,于2020年9月31日才付款。根据合同规定,乙公司延迟付款3个月,需要支付违约金3万元。 甲公司这项业务应该确认的销项税额为100*13% {3/(1 13%)}*13%=13.38万元。 企业日常销售行为受到的违约金,一定注意缴纳以上税费,以免被稽查补缴税款加收滞纳金。 更多财税知识,还请持续关注中睿百科。 |

- 上一篇

资产处置损益是什么科目借方计增还是减?

资产处置损益属于损益类科目,主要用来核算企业出售在建工程、固定资产、无形资产、生物性资产以及划分为持有待售非流动资产(除了金融工具、长期股权投资以及投资性房地产)及处置组所产生的利得和损失。资产处置损益即核算相关资产处置利得,固定资产、无形资产、在建工程、生物性资产处置利得是计入“专门来核算以上资产处置损益”处置利得记入贷方,资产处置损益(处置净损失)贷:

- 下一篇

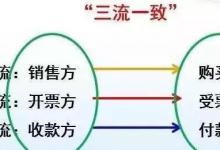

哪些情形下形成的三流不一致可以抵扣增值税进项税额?

所支付款项的单位必须与开具抵扣凭证的销货单位、提供劳务的单位一致,业务和经营活动相关真实发生取得的凭证就可以进行抵扣。哪些情况下的三流不一致可以进项抵扣1、分公司采购货物,总公司付款造成的资金流和发票流不一致情形比如某分公司为了扩大生产采购了一批货物,发票流双方是销售方和分公司,根据《国家税务总局关于诺基亚公司实行统一结算方式增值税进项税额抵扣问题的批复([2006]1211号)的说明,

相关文章

- 个税,将有新变化!税务总局明确:一部重要的税收规章,即将出台

- 2025年度个税专项附加扣除确认开始!这是最新最全的操作指南!

- 含泪补税3000多块!提醒大家注意:个税扣除,务必不能马虎!

- 个税抵扣新规!每年最高12000元!2024年起执行!

- 买房能省钱了!税务总局:12月1日起,降低契税!能申请退税吗?

- 火车票电子发票报销通知!含最新开票、换开流程,直接转给员工!

- 工资没变,个税却突然大幅增加,咋回事?今天统一给大家回复!

- 个税,又有新动向!国家新宣布:加大个人所得税抵扣力度!

- 火车票报销,变了!4个注意要点,企业和会计应格外注意!

- 注意!这样的首套房贷款,不能抵扣个税!不然要补税,还有滞纳金

- 个人银行账户进账超5万,会被税务局严查?这才是真实情况!

- 新一轮违规税收优惠清理要来了!国家明确:2024年8月1日起施行!